DAI代币高利息何时开始是近期DeFi投资者普遍关注的问题,这涉及到MakerDAO协议中核心的Dai储蓄率调整机制与经济周期变化等多重因素。虽然无法得知下一次DSR上调的具体时刻,但理解其背后的运作规律和触发条件,有助于投资者把握潜机会窗口。稳定币协议通常会根据市场整体的资金供需状况、协议自身的经济模型健康度以及宏观货币政策背景来决策是否调整存款利率,以吸引或调节系统内的流动性。作为去中心化金融领域的标杆,MakerDAO的利率政策变动往往具有风向标意义,其决策过程融合了社区治理与算法模型,维持DAI与美元的锚定稳定同时优化资本效率。

DAI储蓄率(DSR)的显著提升通常出现在两种情境下:一是加密市场整体活跃度下降,链上借贷需求萎缩导致DAI出现过剩,为了激励用户持有而非抛售DAI,协议可能主动提高存款收益;二是在外部传统金融加息周期末期或降息预期强烈的阶段,DeFi协议为了提升竞争力,可能提前调整利率以留住资金。利率的调整并非随意为之,而是需要通过MakerDAO的治理流程,由MKR代币持有者投票决定,这个过程需要时间并充分反映了去中心化社区的共识。高利息的到来是一个基于复杂市场信号和集体决策的结果,而非一个可被简单预测的固定日期。

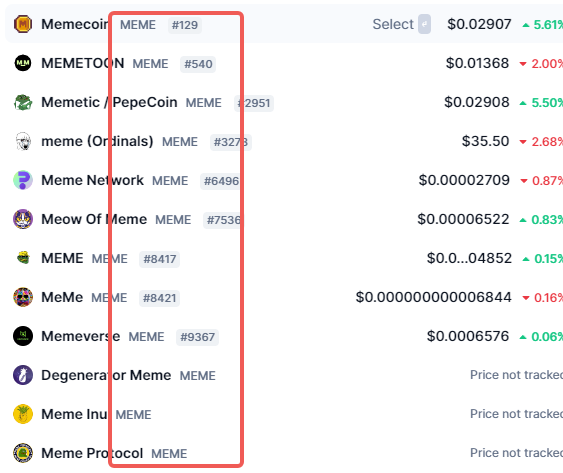

关注官方治理论坛的提案讨论是预判利率动向的有效途径。任何关于调整DSR的正式建议都会在那里被提出并辩论,参与讨论的深度和广度往往能预示提案可能性。观察链上数据也至关重要,例如关注存入DSR合约中的DAI总量变化、市场上DAI与其他稳定币的汇率溢价或折价情况,以及Maker协议整体债务规模等指标,这些都能间接反映系统是否需要通过提高利息来调节供需平衡。一个持续的DAI负溢价状态或是协议储备资产的快速增长,都可能成为推高DSR的内在动力。

除了等待MakerDAO自身的利率调整,投资者也可以通过其他合规与创新的DeFi协议获取DAI及相关稳定币的收益。当前市场上存在着多样化的稳定币收益策略,例如参与由实物资产抵押支持的新型稳定币协议、利用固定利率产品锁定未来收益,或在经过严格审计的借贷协议中进行挖矿。这些途径的年化收益率在不同市场阶段会有所浮动,为不求预测时机但追求稳健回报的投资者提供了替代选择。理解这些多元化选项的存在,有助于在DAI官方利率处于低位时依然保持资产的有效增值。

全球主要经济体货币政策的潜在转向以及加密市场合规化进程的深入,稳定币市场的格局与收益模式也可能发生演变。新的监管框架可能催生更多透明且稳健的收益产品,而传统金融机构的入局也会带来更激烈的竞争。这要求投资者对稳定币的理解不能仅停留在利息高低的层面,而应深入其抵押资产类型、协议安全机制及长期可持续性。无论是DAI还是其他稳定币,其收益的根本来源始终是协议创造的真实价值与捕获的交易需求,选择那些基本面扎实、经受过压力测试的协议,是比精确猜测高利息时点更为重要的长期生存法则。